La Legge Europea 2015-2016 (Legge 122/2016 pubblicata in G.U. n.158 del 28/07/2016) ha introdotto delle modifiche al trattamento fiscale delle attività di raccolta dei tartufi.

Le modifiche, entrate in vigore dal 1° gennaio 2017, riguardano sia l’applicazione di un’aliquota ridotta ai fini Iva, sia una ritenuta fiscale da applicare ai fini dell’imposta sui redditi.

Novità per il 2017!

Stop all’autofattura!

Infatti, fino allo scorso anno era previsto che gli acquirenti di tartufo da raccoglitori occasionali emettessero un’autofattura senza la detrazione dell’Iva. Questo tipo di regime di Iva è stato soppresso.

Nuova aliquota Iva per la vendita di tartufi

La Legge 122/2016 ha modificato la tabella A, parte III, del DPR 633/72. Pertanto, la vendita di […] tartufi freschi, refrigerati o immersi in acqua salata, solforata o addizionata non preparati per il consumo immediato […], scontano l’Iva al 10% e non più al 22%.

Ritenuta d’acconto per i raccoglitori occasionali

Il nuovo art.25-quater DPR 600/73, introdotto dall’art.29, Legge 122/2016, ha previsto, per i raccoglitori occasionali senza partita Iva, l’applicazione alla vendita di una ritenuta a titolo d’imposta, con obbligo di rivalsa.

Come prevede lo stesso art.25-quater la ritenuta, che ammonta al 23%, deve essere applicata sul compenso percepito, ridotto del 22% a titolo di deduzione forfetaria delle spese di produzione del reddito.

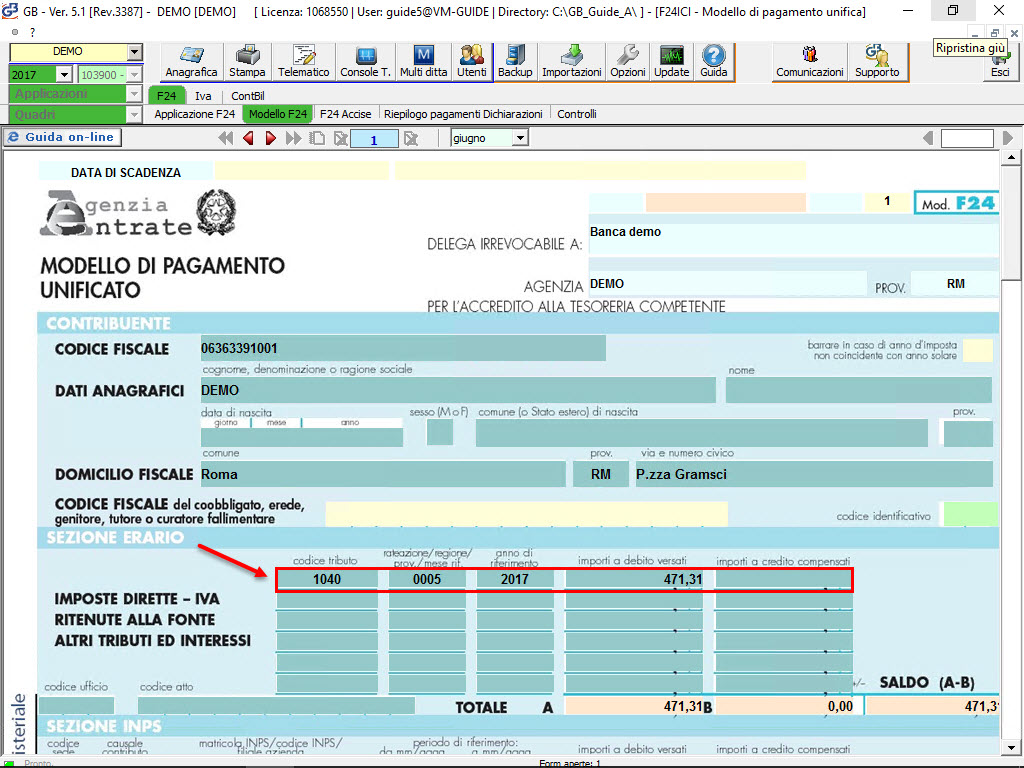

La ritenuta deve essere versata mediante modello F24 con il codice tributo 1040, come chiarito dalla risoluzione N.123/E dell’Agenzia delle Entrate, pubblicata a fine 2016.

In  cosa è cambiato?

cosa è cambiato?

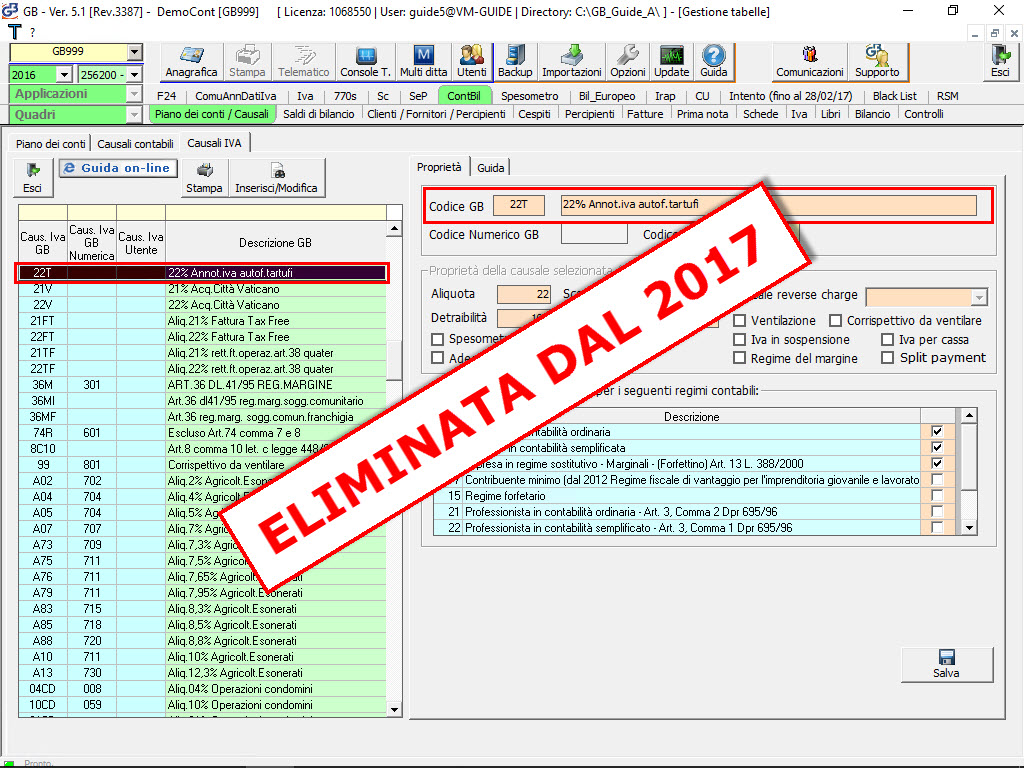

La nuova Legge ha abolito l’utilizzo dell’autofattura di conseguenza, dall’anno 2017, è stata eliminata la causale “ 22T – 22% Annot.iva autof.tartufi” che veniva utilizzata per annotare nel registro Iva vendite le autofatture emesse da colui che nell’esercizio di arti e professioni acquistava tartufi da rivenditori occasionali.

![]() L’obbligo di versamento di una ritenuta d’acconto per i raccoglitori occasionali ha fatto sorgere la necessità di creare una nuova “causale prestazione” ai fini di una corretta gestione della nuova ritenuta.

L’obbligo di versamento di una ritenuta d’acconto per i raccoglitori occasionali ha fatto sorgere la necessità di creare una nuova “causale prestazione” ai fini di una corretta gestione della nuova ritenuta.

Vediamo con un esempio tutti i passaggi da effettuare: dalla creazione del fornitore alla gestione della ritenuta

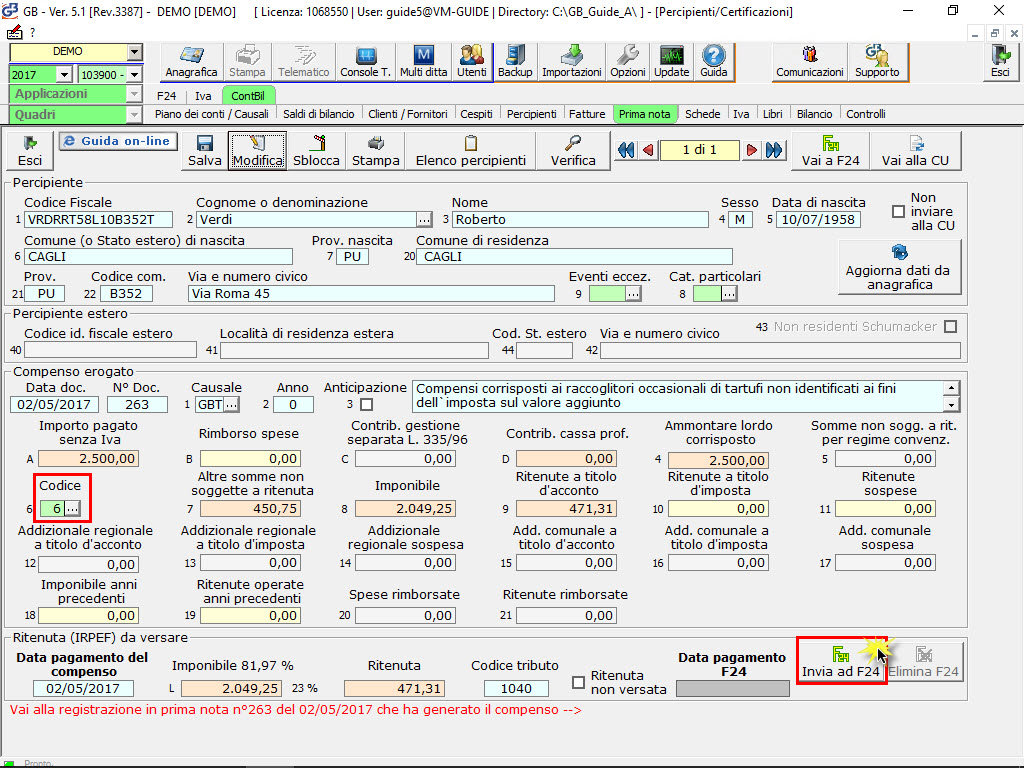

Verdi Roberto, raccoglitore occasionale di tartufi, sprovvisto di partita Iva, vende tartufi per un importo di 2.500 euro all’azienda “Bianchi Tartufi snc”, specializzata nella lavorazione e conservazione di tartufi.

Quali sono le operazioni contabili che dovrà effettuare “Bianchi Tartufi snc” per gestire correttamente l’operazione con il software Integrato GB?

La prima operazione da effettuare è l’inserimento del soggetto fornitore.

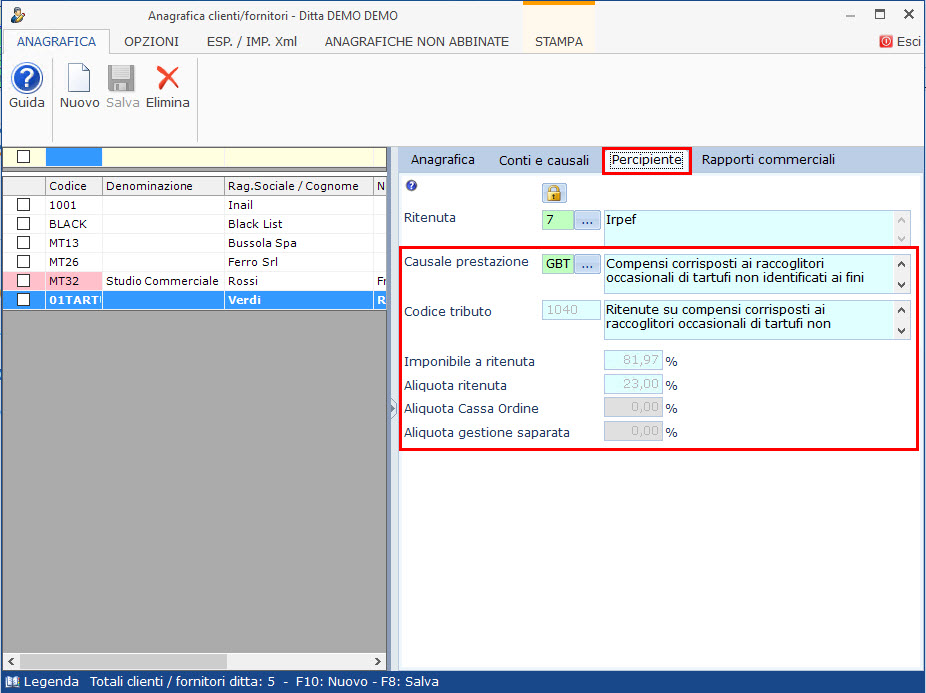

Dopo aver inserito i dati anagrafici, nella gestione clienti/fornitori, è necessario compilare la sezione “Percipienti”.

Nello specifico dovranno essere compilati i campi:

- Ritenuta, indicando “7 – Irpef”

- Causale prestazione, indicando “GBT – Ritenute su compensi corrisposti ai raccoglitori occasionali di tartufi non identificati ai fini dell’imposta sul valore aggiunto”.

![]() La causale GBT è stata creata in via provvisoria da GBsoftware per gestire questa particolare tipologia di operazioni. In fase di redazione della “Certificazione Unica 2018 – anno imposta 2017” tale causale sarà raccordata in base a quello che prevedrà l’Agenzia delle Entrate nelle apposite istruzioni ministeriali.

La causale GBT è stata creata in via provvisoria da GBsoftware per gestire questa particolare tipologia di operazioni. In fase di redazione della “Certificazione Unica 2018 – anno imposta 2017” tale causale sarà raccordata in base a quello che prevedrà l’Agenzia delle Entrate nelle apposite istruzioni ministeriali.

Tale causale prevede un’imponibile a ritenuta dell’81,97% (totale imponibile 100% ridotto del 22%) e un’aliquota ritenuta del 23%.

Una volta registrato il fornitore si può procedere alla registrazione della prima nota.

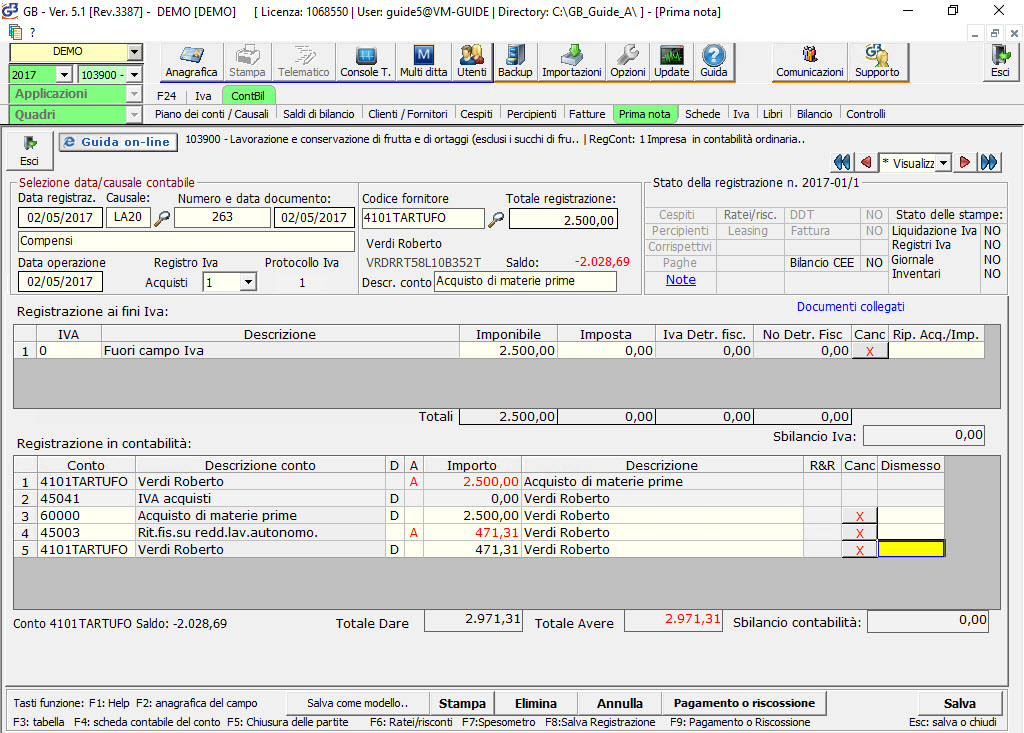

La causale contabile da utilizzare è “LA20 – Compensi”. Il totale registrazione ammonta ad euro 2.500. L’operazione viene registrata con la causale Iva “ 0- fuori campo Iva”.

Quindi si procede a rilevare il normale acquisto e la ritenuta, calcolata sul totale registrazione, diminuito del 22%.

CALCOLO DELLA RITENUTA

2.500 * 122/100 = 2.049,18 euro > imponibile su cui calcolare la ritenuta, diminuito del 22%

2.049,18 * 23/100 = 471,31 euro > importo della ritenuta

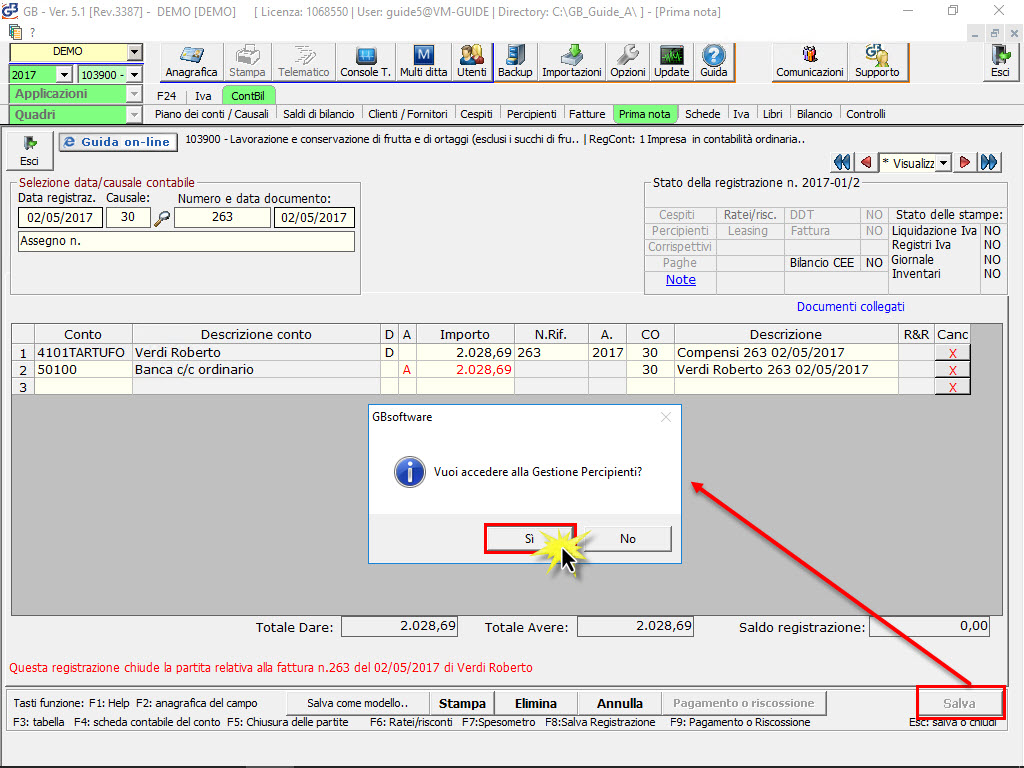

Procedere al “Pagamento o riscossione” dall’apposito pulsante: in questo modo sarà generata in automatico la registrazione del pagamento per l’importo dovuto al fornitore.

Nel nostro esempio l’importo dovuto ammonta ad euro 2.028,69. Dato dalla differenza tra il totale registrazione (euro 2.500,00) – l’importo della ritenuta (euro 471,31).

Al salvataggio del pagamento il software propone in automatico di aprire la gestione dei percipienti.

Rispondendo “Sì” al messaggio viene aperta in automatico la gestione “percipienti” dove si dovrà compilare solo il campo “Codice” indicando “6 – Nel caso di erogazione di altri redditi non soggetti a ritenuta ovvero esenti.”.

ATTENZIONE: poiché la % d’imponibile su cui si calcola la ritenuta non è “intera” potrebbe essere necessario procedere allo sblocco della gestione per allineare l’importo della ritenuta calcolata nella sezione “Ritenuta (IRPEF) da versare con quello presente nella registrazione dell’acquisto riportata nel campo 9.

Sempre dalla gestione percipienti è possibile procedere all’invio dell’importo all’applicazione F24 cliccando l’apposito pulsante.

Da qui possiamo procedere con la consueta gestione del modello F24.

CB101 – RIV/14

cosa è cambiato?

cosa è cambiato?