Come abbiamo anticipato nella Newsletter del “21/01/2015 – Fatturazione Elettronica GB: struttura e proprietà dei campi”, conoscere la struttura di base e le proprietà dei campi GB è uno dei requisiti fondamentali per procedere correttamente all’elaborazione di una fattura elettronica.

Si ricorda, infatti, che la produzione del file XML è consentita solo nel caso in cui risultino interamente e correttamente completate le varie sezioni che compongono la gestione “Fatturazione Elettronica GB”.

La compilazione della Fatturazione Elettronica avviene in parte in automatico, con il riporto dei dati inseriti nella fattura originaria, e in altri parti da input tramite la valorizzazione dei campi da parte dell’utente.

L’unico campo obbligatorio previsto dal tracciato che non viene compilato in automatico è nella sezione “Cedente Prestatore – Dati anagrafici: Regime Fiscale”.

La sezione “Intestazione” riepiloga i dati riguardanti l’intestazione della Fattura ed è composta da 6 sottosezioni.

In questa prima sottosezione sono riportati i valori di chi trasmette la fattura al Sistema di Interscambio, in base alla scelta eseguita durante la creazione della fattura elettronica.

Tali dati possono essere riferiti:

all’emittente della fattura;

o a chi per suo conto trasmette la fattura: Intermediario.

Confermando il messaggio riportato nell’esempio sopra, nella sezione “Dati Trasmissione”, sono riportati i dati dell’Intermediario predefinito abbinato alla ditta, altrimenti s’inseriscono i dati dell’emittente della fattura (cedente prestatore).

I dati riguardanti il trasmittente sono:

ID codice (Codice Fiscale): è riportato in automatico l’identificativo fiscale del trasmittente.

Contatti Trasmittente: telefono, email.

Gli altri dati presenti in questa sezione sono:

ID paese: è qui riportato il codice della nazione.

Per default la procedura inserisce il codice nazione riferito all’Italia (IT). Per modificarlo, digitare il nuovo codice nel campo giallo.

Progressivo invio: il campo è compilato in automatico solo in fase di creazione del file XML con il numero progressivo d’invio, in base alle regole prescritte nelle specifiche tecniche.

Formato trasmissione: il campo è compilato in automatico con il codice della versione del tracciato (attualmente SDI10).

Fino al 30 gennaio 2015 viene riportata la dicitura SDI10 del tracciato versione 1.0. Dal 31 gennaio 2015 il Sistema di Interscambio non riceverà più fatture in versione 1.0.

Il Sistema di Interscambio supporterà la versione 1.1 del formato della FatturaPA a partire dal 2 febbraio 2015. Dal 31 gennaio 2015 al 1 febbraio 2015, il Sistema di Interscambio sospenderà la ricezione dei file XML.

Codice destinatario: è qui riportato il codice IPA, identificativo del codice univoco ufficio inserito in precedenza in Anagrafica Clienti/Fornitori/Percipienti.

Per ulteriori informazioni nell’inserimento del codice IPA si rimanda alla Newsletter del “27/11/2014 – Fatturazione Elettronica GB: come inserire il cliente PA!

Se invece il codice IPA non era stato inserito in Anagrafica Clienti/Fornitori/Percipienti, è possibile digitarlo direttamente in questo campo.

L’elenco dei codici IPA è consultabile all’indirizzo indicepa.gov.it.

Nella sottosezione Cedente Prestatore sono riepilogati i dati dell’emittente della fattura.

Questa è suddivisa in:

- Id paese

- Id Codice (P.Iva)

- Codice Fiscale

- Eori: imputare qui il codice EORI di riferimento.

- Denominazione

- Albo Professionale

- N.Iscrizione Albo

- Data Iscrizione Albo

- Provincia

- Regime Fiscale: campo obbligatorio. Scegliere il regime fiscale del cedente prestatore tra le alternative proposte

La procedura riporta in automatico il codice della nazione, l’identificativo fiscale (P.IVA), il codice fiscale e laDenominazione (o il Nome e Cognome preceduto dal relativo titolo) del cedente prestatore e, se presente, il nome dell’albo in cui l’iscrizione è stata effettuata, la data e il numero di iscrizione.

Ricordati che…

L’EORI (Economic Operator Registration and Identification) è un codice alfanumerico univoco per la registrazione e l’identificazione degli operatori economici e delle altre persone che prendono parte ad attività disciplinate dalla regolamentazione doganale degli Stati membri dell’Unione Europea.

Il codice EORI è composto da un codice alfanumerico univoco per lo Stato membro che lo attribuisce, lungo al massimo 15 caratteri, preceduto dal codice ISO alfa 2 di tale Stato (IT per l’Italia).

La procedura compila in automatico la sezione relativa alla sede in base ai dati inseriti in Anagrafica per il cedente prestatore.

- Indirizzo

- Nr.

- CAP

- Comune

- Provincia

- Nazione

La sezione deve essere compilata con i dati riguardanti l’eventuale stabile organizzazione del cedente prestatore.

- Indirizzo

- Nr.

- CAP

- Comune

- Provincia

- Nazione

La procedura riporta in automatico il numero REA inserito in “Anagrafica” per la ditta e riporta l’ammontare del capitale sociale inserito nell’intestazione della fattura.

- Ufficio

- Nr. REA

- Capitale sociale

- Socio unico: selezionare una delle alternative proposte: SU – socio unico o SM – più soci;

- Stato liquidazione: selezionare una delle alternative proposte: LS – in liquidazione o LN – non in liquidazione.

Nel caso in cui sia compilato il campo “Nr. REA”, è necessario specificare anche i campi “Ufficio” e “Stato Liquidazione”. Nel caso in cui sia compilato il campo “Capitale Sociale”, è necessario specificare anche i campi “Ufficio”, “Nr. REA” e “Stato Liquidazione”.

La procedura riporta in automatico i dati presenti nell’Anagrafica della ditta.

- Telefono

- Fax

La sezione deve essere compilata con il codice identificativo del cedente prestatore ai fini amministrativi e contabili.

Nel caso si ricorra ad un Rappresentate Fiscale, questa sezione deve essere compilata con i dati anagrafici dello stesso, specificando se si tratta di Persona Fisica oppure di una società.

ID paese

ID codice (P.IVA)

Codice Fiscale

EORI

Persona fisica o Denominazione

Nella sottosezione Cessionario Committente sono riepilogati i dati del destinatario della fattura.

E’ suddivisa in:

In questa sezione sono riportati in automatico l’ID paese e l’ID codice e/o il Codice Fiscale e la Denominazione (o Nome, Cognome ed eventuale Titolo) del cessionario committente.

- ID paese

- ID codice (P.Iva)

- Codice Fiscale

- EORI

- Persona fisica (Nome o Cognome) o Denominazione

La procedura compila in automatico la sezione relativa alla sede in base ai dati inseriti in Anagrafica per il cessionario committente.

- Indirizzo

- Nr. : specificare il dato da input

- CAP

- Comune

- Provincia

- Nazione

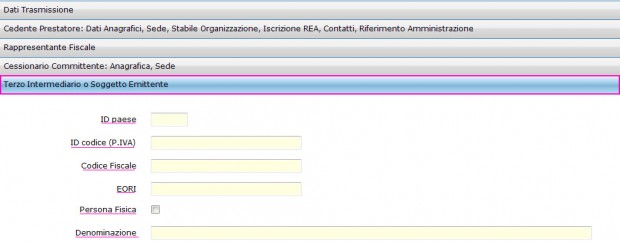

Compilare questa sezione con i dati riguardanti il soggetto terzo che emette fattura per conto del cedente / prestatore.

ID paese

ID codice

Codice Fiscale

EORI

Persona fisica (Nome o Cognome) o Denominazione

Compilare questa sezione nel caso di documenti emessi da un soggetto diverso dal cedente/prestatore; indicare se la fattura è stata emessa da parte del cessionario/committente o da parte di un terzo, per conto del cedente/prestatore.

Selezionare dal menù a tendina il tipo di soggetto emittente tra:

Cessionario/Committente

Terzo

Nelle prossime Newsletter, invece, verranno fornite indicazioni per procedere alla compilazione delle restanti sezioni della gestione “Fatturazione Elettronica GB”.

CA258 – FSA/04